Le scandale des rachats d’actions

2 décembre 2023

Lecture

7min

Une entreprise a généralement deux options au moment de choisir ce qu’elle fera avec ses surplus. Elle peut les réinvestir dans l’entreprise ou en faire cadeau à ses actionnaires. Lorsqu’une entreprise choisit de transférer des profits aux actionnaires, elle peut s’exécuter de deux manières. Elle peut d’abord leur verser un dividende. C’est un concept bien connu. Ce que le grand public connaît beaucoup moins bien toutefois, ce sont les rachats d’actions. Or, dans la mesure où le phénomène a explosé ses dernières années et qu’il soulève des enjeux importants, il est curieux qu’il ne se retrouve pas davantage sous le feu des projecteurs.

Rachats d’actions : comment, pourquoi ?

D’abord, de quoi parle-t-on ? Un rachat d’actions survient lorsqu’une compagnie décide de racheter à la bourse une portion de ses propres actions. Selon la théorie économique dominante, il s’agit d’une opération régulière et d’une manière comme une autre pour une entreprise d’envoyer des signaux au marché sur la valeur d’une entreprise, de répartir les bénéfices ou de réduire les risques d’acquisition.

Pour les actionnaires et pour la direction de l’entreprise, c’est aussi une façon de s’enrichir. Non seulement le rachat d’actions offre des liquidités et peut s’accompagner d’une prime aux actionnaires concernés, il permet aussi, en faisant jouer la loi de l’offre et de la demande, de gonfler la valeur des actions étant donné que leur nombre sur le marché s’en trouve réduit. Donc, les actionnaires sont heureux tout comme les dirigeant·e·s de l’entreprise qui sont souvent rémunéré·e·s en actions ou en options d’achat et donc voient leur richesse gonfler en même temps que la valeur des actions.

Problèmes causés

On peut déjà remettre sérieusement en question un tel mécanisme qui permet de récompenser pour leur performance des dirigeant·e·s non pas parce qu’ils sont parvenus à accroître la valeur d’une entreprise, mais simplement parce qu’ils ont profité d’un transfert de profits.

Mais ce procédé à la portée des élites d’affaires a des conséquences bien plus graves que le seul scandale lié à l’enrichissement éhonté d’actionnaires souvent déjà richissimes.

D’abord, d’un point de vue macroéconomique, la contrepartie du transfert de surplus aux actionnaires se traduit par une insuffisance des réinvestissements dans l’économie « réelle ». Comme nous l’écrivions d’entrée de jeu, l’entreprise qui cumule les surplus a deux possibilités au moment de décider ce qu’elle en fera. Ainsi, lorsque l’on favorise les cadeaux aux actionnaires, on tend à négliger le réinvestissement dans l’entreprise. Par conséquent, on ne crée pas d’emplois, on n’améliore pas les salaires, on néglige le développement de son entreprise, la recherche et le développement, la sécurité des activités, etc. C’est pour cette raison que le professeur émérite de l’Université du Massachussetts William Lazonick associe la croissance du phénomène des rachats d’actions à une logique de « profits sans prospérité ».

Jadis illégaux, désormais ils explosent

Fait révélateur : les rachats d’actions sont si controversés qu’ils étaient carrément illégaux avant 1982 ! En effet, c’est sous la présidence de Ronald Reagan que les rachats d’actions ont cessé d’être considérés aux États-Unis comme une manipulation malhonnête des marchés. C’était l’époque où les économistes néolibéraux ont fait croire à une grande partie de la population que d’enrichir les plus riches allait se traduire par des retombées favorables à tous et toutes, selon le principe du ruissellement (ou Trickle down) qui a pourtant été prouvé faux à de nombreuses reprises.

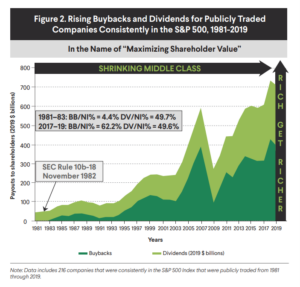

Comme le montre le graphique ci-bas tiré d’un rapport de 2021 du Roosevelt Institute aux États-Unis, la taille des dividendes versés aux actionnaires ainsi que des rachats d’action a littéralement explosé depuis le début des années 80. Les chiffres ont tous été convertis en dollars de 2019.

Augmentation des rachats d’actions et des dividendes (en milliards de dollars enchaînés de 2019), entreprises qui se sont maintenues au S&P500 entre 1981 à 2019.

Le rapport du Roosevelt Institute établit un lien entre la croissance fulgurante des rachats d’actions et du versement de dividendes vers les actionnaires et le « rétrécissement de la classe moyenne ». En entrevue au balado Canadaland, Lazonick résume en disant que « les rachats d’action sont toxiques pour la productivité, pour les salaires et pour les prix payés par les consommateurs ».

Au Canada, les rachats d’actions ont atteint un niveau record de 170 G$ en 2022. Le gouvernement fédéral ayant annoncé une petite taxe de 2 % devant prendre effet en 2024, plusieurs entreprises ont devancé leurs politiques de rachats d’actions. Cela dit, ce phénomène s’observe partout.

Inflation, pandémie : aucun scrupule

Lorsque les grands distributeurs alimentaires au Canada se sont retrouvés sous le feu de la critique pour l’inflation du prix des aliments, ils ont répété sur toutes les tribunes que leur marge de profit était minimale (ce qui est faux : cette marge a doublé et atteint désormais des niveaux records), mais aussi que les profits réalisés permettaient à ces grandes entreprises de réinvestir dans l’économie. C’était une autre déformation de la réalité puisque selon l’économiste Jim Stanford, en plein contexte d’inflation, les principaux supermarchés ont opté pour le rachat de 2,25 milliards de dollars d’actions.

Comme le note Stanford, cette somme aurait permis de maintenir le « bonus de héros » (2$/heure) que les grandes bannières avaient versé à leurs employés durant une brève période au début de la pandémie. En d’autres termes, ils ont donc préféré supprimer cette prime et la transférer aux actionnaires.

Le cas d’Air Canada est aussi assez dérangeant. Après avoir fait gonfler artificiellement la valeur de l’entreprise en utilisant les excédents de l’entreprise pour racheter pour près d’un milliard de dollars d’actions entre 2015 et 2020, le PDG de l’entreprise Calin Rovinescu a pu ajouter à sa rémunération de base de 11,5 M$ un supplément de 52,7 M$ en exerçant ses rachats d’options (dont la valeur dépend de celle des actions de l’entreprise). Quelques mois plus tard, frappée par la pandémie et à court de liquidités, Air Canada recevait une aide de 5,9 G$ d’argent public.

Enrichissement et appauvrissement

Terminons avec deux autres cas qui permettent de mesurer l’ampleur démentielle des fortunes que ponctionnent – certains y voient une forme de pillage – les plus riches dans l’économie réelle par le biais des rachats d’actions.

En 2021, une représentante de Californie, Katie Porter, avait interrogé en commission parlementaire le PDG de AbbVie, une entreprise pharmaceutique. L’extrait de cet interrogatoire était devenu viral, notamment parce qu’il donne une idée de la place que prennent désormais les rachats d’action dans l’économie capitaliste. En effet, on apprend dans cet extrait que l’entreprise AbbVie, entre 2013 et 2018, a consacré :

- 1,6 G$ à des litiges (essentiellement des disputes de brevets)

- 2,45 G$ à la recherche et au développement

- 4,71 G$ au marketing et à la publicité

- 334 M$ en rémunération pour les cadres

- 50 G$ (!) en rachat d’actions.

Autre illustration du phénomène : selon le Roosevelt Institute, si Walmart aux États-Unis en 2019 avait haussé le salaire de ses 1,4 million d’employé·e·s plutôt que de procéder à des rachats d’actions, la rémunération de chacun d’entre eux aurait crû de 10 000 $ (passant de 19 448$ à 29 445$) et aurait permis à plusieurs de sortir de la pauvreté.

En somme, les rachats d’actions s’inscrivent au cœur des stratégies d’enrichissement qui ont contribué à la croissance des inégalités depuis le tournant hypercapitaliste des années 1980. On y devrait s’y intéresser davantage.

3 comments

Les commentaires sont désactivés

Monsiewur Hébert,

Il est quand même étonnant de constater encore aujourd’hui, ce vieux cliché voulant qu’un actionnaire est souvent riche. Je suis entouré de travailleurs autonomes qui ont un train de vie modeste, et qui ne sont pas « scandaleusement riche » étant actionnaires par le biais d’un fond de pension. Il faut quand même garder à l’esprit qu’une entreprise qui fait faillite créer du chômage, et de la pauvreté, ce qui au final n’est pas vraiment mieux qu’une méchante compagnie qui rachète ses propres actions. Votre analyse est beaucoup trop simpliste, manque cruellement de nuances et contribue encore à ce vieux cliché des années 60 qu’un actionnaire est riche, et donc une très mauvaise personne.

Le système boursier actuel est anti-démocratique.

Le peuple s’appauvrie au profit de cette oligarchie ploutocratique qui est en train de détruire le monde au nom de l’augmentation permanente des profits.

Très intéressant. Par contre j’ai arrêté de lire après le deuxième paragraphe.

“.les dirigeant·e·s de l’entreprise qui sont souvent rémunéré·e·s”

Le charabia, je n’aime pas.